Возвращение маржи. В сезоне-2018/19 доходность зерновых агрокультур может увеличиться - статья журнала Агроинвестор.

Рентабельность растениеводства в завершившемся сельхозгоду, особенно в самом его начале, по ряду позиций оставляла желать лучшего. В наступившем эксперты прогнозируют рост цен на зерно и некоторые масличные. Хозяйства, которые будут работать над урожайностью, наверняка заработают больше

Сезон-2017/18 прогнозируемо дал аграриям, занимающимся растениеводством, меньшую прибыль, чем 2016/17-й. Рекордная Урожайность зерна вылилась в снижение его стоимости, перепроизводство в свеклосахарной отрасли привело к падению цен на сахарную свеклу, сокращение маржи в первой половине сельхозгода наблюдалось даже на масличных. Во второй половине сезона большинство агрокультур стали дорожать, и многие сельхозпроизводители все-таки не только избежали убытков, но и смогли заработать. Тем не менее оптимизм аграриев поубавился. Исследование, проведенное весной ВЦИОМ совместно с Институтом конъюнктуры аграрного рынка (ИКАР) и компанией Syngenta, показало, что число растениеводческих хозяйств, рассчитывающих увеличить доход в 2018 году, уменьшилось до 67%. В прошлом году на рост прибыли надеялись 86% опрошенных компаний. По данным Росстата, рентабельность растениеводческой отрасли сократилась за год с 35,8% до 31,8%.

Что в прошлом

О том, что завершившийся сезон сложился не лучшим образом, говорят сами производители. В «Агротех-Гаранте» (сельхозактивы сосредоточены в Воронежской и Белгородской областях) снижение рентабельности отмечалось практически по всем агрокультурам. Благодаря росту урожайности объем выращенной продукции увеличился, но чистая прибыль уменьшилась почти в 10 раз, признает президент компании Сергей Оробинский. «Это, конечно, отразилось на планах по развитию хозяйств, пришлось снизить инвестиции», — говорит он. Падение могло бы быть и большим. Но благодаря тому, что группа может хранить порядка 70−80% произведенного урожая, удалось дождаться роста цен и реализовать продукцию дороже, чем она стоила в первой половине сезона.

Южные хозяйства «Сюкдена» в сезоне-2017/18 смогли получить хороший доход на зерновых — озимой пшенице и фуражном ячмене. Высокие Урожайность и цена (за счет близости к портам Черного моря) вылились в прибыль в 17 тыс. руб./га и 15,5 тыс. руб./га соответственно, делится финансовый директор группы Глеб Тихомиров. Разочарованием стала сахарная свекла: при падении цен на сахар, относительно низкой урожайности для Юга (440 ц/га) и удаленности полей от завода с каждого гектара компания заработала только 8,3 тыс. руб. «Но самым большим огорчением на юге стал горох, — рассказывает топ-менеджер. — По сравнению с прошлым годом он подешевел на 35%, что снизило его прибыль до 3 тыс. руб./га».

В хозяйствах «Сюкдена» в Пензенской области в завершившемся сезоне лучше всего проявила себя пшеница, продолжает Тихомиров. При высокой урожайности и незначительном падении цены (на 6%) доход составил 11,7 тыс. руб./га. Не оправдал ожиданий в регионе пивоваренный ячмень. «Урожайность получилась низкая, всего 29 ц/га, а его стоимость уменьшилась на 18%, — недоволен он. — В итоге прибыль не превысила 8,6 тыс. руб./га». Разочаровал и подсолнечник. Его пензенские хозяйства собирали всего по 15 ц/га, а цены снизились на 16%. Недостаток мощностей хранения вынуждал продавать урожай сразу после уборки, что привело к потере доходности. Прибыль была лишь 5,5 тыс. руб./га.

А вот в Липецкой области высокой урожайностью «Сюкден» радовали все агрокультуры: зерновые дали 46−48 ц/га, сахарная свекла — 400 ц/га. Это позволило местным агрофирмам хорошо на них заработать, доволен Тихомиров. «С подсолнечником была такая же ситуация, как и в Пензенской области: не хватало хранилищ, и приходилось реализовывать его сразу. Огорчил здесь и горох, так как экспортные цены на него в сезоне-2017/18 заметно снизились», — заключает он.

Концерну «Покровский» (Краснодарский край) в первой половине сезона-2017/18 наибольшее разочарование принесла цена на кукурузу. Однако к концу сельхозгода она подорожала до 10,5 тыс. руб./т. Неплохие результаты продемонстрировала соя. Если на старте сезона она стоила 25 тыс. руб./т, то к его завершению цена увеличилась до 37 тыс. руб./т (все цены — с НДС), делится управляющий агробизнесом компании Станислав Кашуба.

«Агро-Инвест» (Ульяновская область) в завершившемся сельхозгоду неплохо заработал на нуте, рыжике и масличном льне. Цены на них были стабильными, а рентабельность превышала 50%. Стоимость, например, нута доходила до 50 тыс. руб./т в зависимости от качества и размера зерна. Главным разочарованием стала пшеница. Урожай в сезоне-2017/18 был высоким, плюс не были распроданы запасы прошлых лет, что и вылилось в уменьшение стоимости агрокультуры, поясняет коммерческий директор компании Динара Рафикова.

В краснодарском «Прогрессе» самой рентабельной в 2017/18-м стала соя. В этом сельхозгоду она опять даст высокий доход, уверен гендиректор агрофирмы Александр Неженец. «Наша зона очень хорошо подходит для выращивания этой агрокультуры, но не во всех регионах на ней получают такую прибыль», — обращает внимание он.

Главные факторы

По прогнозам экспертов, наступивший сезон в целом будет для растениеводов лучше, чем предыдущий. Среди основных факторов, влияющих на внутреннюю ценовую конъюнктуру, директор аналитического центра «СовЭкон» Андрей Сизов выделяет мировой уровень цен, курс рубля, а также ситуацию с урожаем в России. «Что касается общих тенденций на мировом рынке, то худшее позади, — уверен он. — 2018/19-й будет годом более высоких цен почти на все сельхозтовары, включая зерновые и масличные». В то же время в перспективе ближайших месяцев не исключено довольно заметное ослабление рубля, что, в свою очередь, приведет к росту рублевых цен, отмечает эксперт.

Это будет традиционный классический сезон без явных фаворитов, считает руководитель зернового направления ИКАР Олег Суханов. По его мнению, вопрос доходности любой из агрокультур упирается в Урожайность. «Текущие цены на зерно уже выше прошлогодних по всем основным позициям (ячмень, кукуруза, пшеница), но в ряде регионов прогнозируется снижение урожайности, поэтому себестоимость производства вырастет, — комментирует он. — Маржа будет зависеть не только от уровня цен, но и от региона, и от того, насколько интенсивно применяются технологии в хозяйстве». У тех сельхозпроизводителей, которые экономили на производстве, доходность будет сопоставима с уровнями сезона-2017/18 или даже уменьшится, не исключает он.

Помешать планам получить высокую прибыль на масличных в новом сельхозгоду может ситуация с долларом, думает ведущий эксперт ИКАР Даниил Хотько. Но пока (в середине июня) действующий курс, напротив, благоприятствует внутренним ценам. В начале лета, например, соя стоила на юге 38 тыс. руб./т против 29 тыс. руб./т годом ранее, за подсолнечник в среднем по России давали 25 тыс. руб./т против 19,5 тыс. руб. в июне 2017-го. Ценовые ориентиры на первые партии озимого рапса нового урожая тоже были выше — 23 тыс. руб./т по сравнению с 22 тыс. руб./т в прошлом году (все цены — с НДС). Еще один глобальный фактор, который будет поддерживать мировые и российские цены на сою на высоком уровне — неурожай этой агрокультуры в Аргентине (страна является крупнейшим глобальным экспортером). Влияние данного фактора будет ощущаться как минимум в течение полугода, считает Хотько. «Цены на шрот всех видов уже находятся на локальных максимумах», — отмечал он в начале лета.

В России зачастую объем выручки и дохода не зависит от уровня цен, обращает внимание вице-президент Российского зернового союза (РЗС) Александр Корбут. «В первую очередь хорошую прибыль получат те аграрии, которые будут иметь более низкую себестоимость продукции, — убежден он. — Соблюдение технологий производства снижает погодные риски и дает возможность заработать».

По мнению Глеба Тихомирова, на доходность в новом сезоне негативное влияние могут оказать погодные условия (недостаток влаги на Юге), а также сокращение вегетационного периода в Центре на две недели из-за позднего сева. Гендиректор «АСТ Компани М» (Липецкая область) Александр Кириченко тоже уверен, что больше всего финансовый результат в растениеводстве зависит от погоды. Кроме того, на ценообразование может повлиять политика: например, введение тех или иных санкций, пошлин на поставки российских товаров странами-импортерами. Рафикова соглашается с остальными: основной риск — погодные условия, в частности засуха. «Хотя пока погода в целом радует, и мы надеемся на высокий урожай», — говорила она в середине июня.

Зерно подрастет

Цены на основные зерновые агрокультуры — пшеницу, ячмень, кукурузу — в сезоне-2018/19 будут на уровне или выше действующих в стране на начало лета, прогнозирует Александр Корбут. «У аграриев будет определенная возможность заработать больше, чем в 2017/18 сельхозгоду», — считает он. Одну из главных ролей в формировании ценовой конъюнктуры, как, впрочем, и всегда, будет играть объем урожая, который пока прогнозируется ниже, чем в 2017-м. Июньская оценка РЗС — 110−115 млн т. Валовые сборы ячменя и кукурузы, скорее всего, тоже снизятся. Однако прогнозы на урожай еще могут поменяться, обращает внимание эксперт: во многих регионах были задержки с севом, на юге началась ранняя уборка, все это так или иначе окажет определенное влияние на результат.

По прогнозу Thomson Reuters Agriculture Research, общий урожай пшеницы в этом году может оказаться значительно ниже рекордного сбора 2017-го (согласно данным USDA, тогда Россия собрала 85 млн т) и составит около 72 млн т. Такая оценка сформирована с учетом моделирования на основе спутниковых снимков и данных о текущих и прогнозируемых погодных условиях, уточняет старший аналитик Thomson Reuters Agriculture Research Виктория Синицына. На юге России, где выращивается большая часть всей озимой пшеницы, погода зимой была очень благоприятная, поэтому вымерзания или любого другого повреждения урожая в период зимнего покоя не наблюдалось. Погодные условия весной тоже были в целом хорошими, однако во второй ее половине начали развиваться засушливые условия по всему юго-западу страны, отмечает эксперт.

«Наш кроп-тур по Краснодарскому краю и Ростовской области показал, что посевы пшеницы находятся в хорошем состоянии, несмотря на то, что за последние несколько месяцев количество осадков в этих регионах было значительно ниже нормы, — рассказывала Синицына в начале июня. — В Ростовской области были обнаружены поля с проблемными участками, где заметны признаки абиотического стресса вследствие засушливых условий и нехватки питательных веществ». В целом же под озимыми на юге страны накопилось достаточное количество почвенной влаги, которая помогает смягчить негативное влияние засушливых условий. Тем не менее запасы влаги в почве по-прежнему значительно ниже по сравнению с прошлым годом, когда они достигли пятилетнего максимума, что и создало идеальные условия для рекордных урожаев. Данные дистанционного зондирования указывают на то, что плотность растительности посевов в южных регионах России на начало июня тоже была ниже среднемноголетнего значения за 15 лет. «Поэтому достичь прошлогоднего показателя по сбору вряд ли получится, — делает вывод аналитик. — Урожай озимой пшеницы пока видится на 10 млн т меньше, чем годом ранее».

Вызывает беспокойство и яровая пшеница, добавляет Синицына. Ее сев проводился со значительным отставанием в основных регионах выращивания, что также сопровождалось холодной погодой, которая значительно замедлила развитие агрокультуры. По оценкам Thomson Reuters Agriculture Research, сбор яровой пшеницы в 2018 году сократится как минимум на 2 млн т. «Однако поскольку агрокультура находится на ранних стадиях развития, все еще может измениться», — говорила аналитик в середине июня.

Ожидаемые изменения в мировом спросе на зерновые в сезоне-2018/19, торговые противостояния, существенный рост стоимости нефти, а также колебания рубля привели к укреплению форвардных цен на российское зерно с поставкой в августе-сентябре по сравнению с аналогичным периодом прошлого года, рассказывает аналитик аграрных рынков Черноморского региона Thomson Reuters Светлана Малыш. В частности, рост форвардных цен на базисе FOB Новороссийск составил 15%. Наибольшее увеличение стоимости — на 30% за год — наблюдается на фуражный ячмень, акцентирует она. «В дальнейшем ожидается небольшое коррекционное ослабление цен на него с началом уборочной кампании и массового поступления зерна нового урожая на рынок. Однако затем возможно укрепление стоимости на фоне ожидаемого сокращения урожая в 2018 году», — прогнозирует аналитик.

Размер российского урожая зерна в 2018 году снизится, но не принципиально, и все еще будет довольно высоким, комментирует Сизов. Согласно июньскому прогнозу «СовЭкона», валовой сбор составит 119,6 млн т. Вкупе с относительно высокими переходящими запасами (24 млн т) предложение на внутреннем рынке будет сформировано на хорошем уровне. Рублевые цены на зерно вырастут «на десятки процентов», добавляет эксперт, не уточняя цифр. Интересная ситуация опять ожидается по ячменю: как и в 2017/18-м, его стоимость в отдельные месяцы может доходить до уровня стоимости пшеницы и превышать его. «Несколько лучше пшеницы могут выглядеть и цены на кукурузу, — не исключает эксперт. — К середине июня из-за низкого предложения она подорожала до 9 тыс. руб./т, что на 10−15% больше, чем в апреле».

Максимальную прибыль из зерновых агрокультур, скорее всего, даст пшеница, поскольку есть вероятность, что ее качество при сократившемся сборе будет выше, считает Суханов. С ячменем пока нет определенности, отмечал эксперт в середине июня: непонятно, каким будет урожай и цена. В начале лета ячмень стоил меньше, чем пшеница. Возможно, в течение сезона первый подорожает, но по доходности в 2018/19 сельхозгоду он наверняка будет проигрывать второй, думает эксперт.

Среди неосновных зерновых неплохие шансы роста маржи есть у проса и гречихи, если их сбор все-таки сократится, добавляет Суханов. А вот по бобовой группе вряд ли возможен серьезный рост доходности, спрос на горох и нут в наступившем сезоне снизится. «Индия и Иран пока закрыты из-за введенных импортных пошлин, Турция получила высокий урожай, и потребность в импорте у нее заметно снизилась, — поясняет эксперт. — Все-таки это основные покупатели наших бобовых агрокультур, без них нам особо и некуда экспортировать».

Зерно пустить на мясо и молоко

В сельском хозяйстве наступил переломный период, когда сельхозпроизводителям необходимо уделять больше внимания выпуску производных продуктов от зерновых, считает Александр Неженец из «Прогресса». «Нужно превращать зерно в мясо, молоко, молочные продукты и торговать ими в своих магазинах», — говорит он. При этом в первую очередь стоит развивать не огромные индустриальные комплексы на тысячи голов, а небольшие фермы с более органическим подходом к производству. Это, полагает руководитель, тренд не одного года, и на него должны быть направлены все усилия.

Масличные не сдают позиции

На масличном рынке в сезоне-2018/19 продолжится тренд ухода аграриев от нишевых агрокультур — льна-кудряша, сафлора, рыжика, горчицы — к традиционным: подсолнечнику, рапсу, сое, считает Даниил Хотько. «Доходность нишевых сильно зависима от непрогнозируемых внешних факторов, таких как пошлины, которые периодически вводят страны-покупатели, — поясняет он. — Большая часть урожаев льна, сафлора, горчицы поставляется за рубеж, на внутреннем рынке спрос невысок». Зато традиционные масличные, особенно подсолнечник и соя (в Центре), по-прежнему дефицитны.

В новом сезоне ожидается рекорд по севу рапса, прогнозирует ИКАР. Озимого посеяли 212 тыс. га против 190 тыс. га годом ранее (без учета гибели), под яровым на начало июня было занято 1,28 млн га против 853 тыс. га на аналогичную дату в 2017-м. Пока нет информации, какой была гибель посевов озимого рапса, но в любом случае площади под ним в 2018/19 сельхозгоду будут самыми высокими за всю российскую историю. «Посевы выросли во всех регионах, особенно прибавили Урал и Сибирь», — добавляет Хотько. Такую динамику эксперт объясняет рекордной урожайностью, полученной в прошлом сезоне. Высокий сбор помог тогда аграриям получить хорошую доходность, несмотря на то, что цены в течение сезона в основном были немного ниже, чем в 2016/17-м.

В этом году таких же показателей урожайности достичь удастся вряд ли, думает Хотько, но наверняка она будет выше среднего уровня за последние несколько лет. Поэтому с учетом текущего курса валют сельхозпроизводители могут рассчитывать на маржинальность не хуже, чем в уходящем сезоне. Среди других факторов, которые окажут поддержку рынку рапса, эксперт выделяет запуск завода по его переработке «Содружеством» в Белоруссии. Какую-то часть сырья компания будет закупать в России. С другой стороны, перетягивать на себя спрос продолжит Китай. В этом сезоне за сентябрь-апрель туда экспортировано 172 тыс. т. «И судя по отзывам и интересу, которые мы видим с китайской стороны, потребности этой страны будут только увеличиваться, а сибирские регионы по поставкам туда в плане логистики выглядят идеально», — считает Хотько.

Рост посевов примерно на 100 тыс. га ожидается и по сое (в 2017-м было 2,63 млн га), несмотря на возможное небольшое сокращение площадей на Дальнем Востоке. В последние несколько лет это очень маржинальная агрокультура, обращает внимание Хотько. Соя в сезоне-2017/18 была одной из самых рентабельных и, скорее всего, она сохранит этот статус и в 2018/19-м, соглашается Андрей Сизов. Так же как и в случае с рапсом, поддержку ценам окажет КНР. За сентябрь-апрель, по данным ИКАР, туда поставлено около 650 тыс. т сои, а за тот же период годом ранее — всего 300 тыс. т, в рекордный 2015/16-й — 450 тыс. т.

По подсолнечнику тоже прогнозируется прибавка площадей до 8 млн га, считает Хотько. Должны расширить производство Поволжье и Центр. Амбициозным планам Сибири по увеличению посевов немного помешала погода, но округ все-таки покажет рост. «Спрос на подсолнечник стабильно не удовлетворен и есть всегда: перерабатывающие мощности все еще заметно превосходят объемы внутреннего производства, — констатирует эксперт. — Масло востребовано на мировом рынке и активно продается за рубеж». Поэтому и в новом сезоне маржинальность сохранится на высоком уровне.

Андрей Сизов, напротив, полагает, что по подсолнечнику ситуация может быть «не самая благостная». В завершившемся сельхозгоду данная агрокультура была «весьма рентабельна», но Россия, так же как и Украина (обе страны являются ключевыми игроками рынка подсолнечника в мире и формируют цены на него), провели активный сев, и виды на урожай в этих странах в целом неплохие, напоминает он. «А если и наши, и украинские аграрии соберут большой урожай, то цены на агрокультуру, вероятно, могут быть ниже, чем в 2017/18-м», — считает эксперт. Некоторую поддержку рынку опять же может оказать курс рубля: если будет девальвация, то цены в рублях пропорционально вырастут. Впрочем, подсолнечник все равно будет относительно высокодоходным, хотя и менее прибыльным, чем в завершившемся сезоне, добавляет Сизов.

С сахарной свеклой несладко

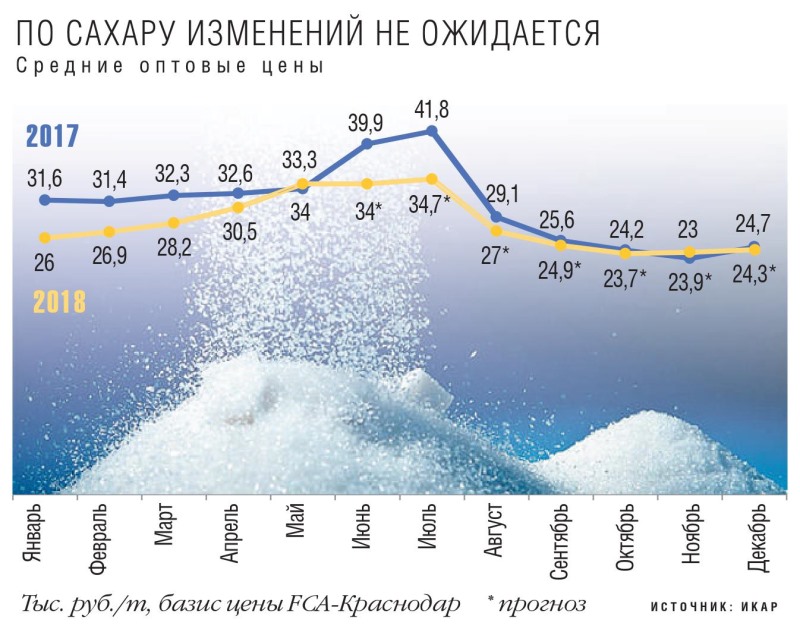

Свеклосахарную отрасль, скорее всего, ждет еще один депрессивный по общеотраслевой марже год. Рекордное производство сахара в последние два сезона обрушило цены на него и сахарную свеклу. И в новом сезоне принципиальных изменений по объемам не предвидится, считает ведущий эксперт ИКАР Евгений Иванов. «Несмотря на настоятельные рекомендации Минсельхоза и профильного союза сократить посевы свеклы, в этом году ее опять посеяли много — свыше 1,13 млн га, — констатирует он. — Это на 4% больше прогноза агроведомства и лишь на 3,9% меньше, чем в прошлом году». Если не случится никаких погодных катаклизмов, производство сахара может составить около 6,3 млн т (в сезоне-2017/18 — 6,5 млн т), а это заметно больше общероссийской потребности. Помимо больших площадей, на объем сахара повлияет и запуск группой «Русагро» еще одного завода по переработке мелассы. «Получится, что при меньших посевах мы все равно получим больший выход сахара с гектара», — поясняет эксперт.

Если же производство сахарной свеклы останется примерно на уровне прошлого года, то цены на нее в новом сезоне просядут ниже, чем в 2017/18-м. Это значит, сельхозпроизводители получат еще меньше прибыли и, может быть, наконец-то крепко призадумаются, говорит Иванов. Причем недополучение дохода, а то и убытки могут получить и вертикально-интегрированные сахарные холдинги, что не позволит им провести посевные работы в следующем году в полном объеме. «Все это грозит тем, что в 2019-м мы можем увидеть провал по посевам», — не исключает эксперт. По его мнению, в отрасли должны остаться профессионалы. Те компании, которые выращивают свеклу не стихийно, оснащены соответствующей техникой, имеют долгосрочные договора на приемку сырья с сахарными заводами. Иначе агрокультурой не стоит заниматься вовсе, считает Иванов. «Принимать решение о факте сева свеклы и площадям сева нужно еще до глубокой пахоты в августе-сентябре предыдущего года, и уже перед этим стоит иметь контракт на следующий сезон», — рекомендует он.

Для поддержки свеклосахарного рынка нужно продолжать развивать экспортные поставки сахара. Однако, несмотря на заметные успехи в этом направлении (в сезоне-2017/18 будет вывезено почти 500 тыс. т против 327 тыс. т годом ранее), вывоз мог бы идти и активнее, обращает внимание Иванов. «Мы же, напротив, умудряемся сдавать уже частично освоенные рынки конкурентам: во все страны бывшего СССР, а также Афганистан, Монголию и КНДР (за исключением государств ЕАЭС и Узбекистана) экспорт из России с февраля 2018-го практически прекратился. Бездействуем, когда страны-экспортеры (например, Пакистан, в перспективе — возможно Индия) вводят экспортные субсидии на сахар, хотя в рамках ВТО это запрещено», — возмущается он.

В севообороте «Агротех-Гаранта» сахарная свекла — агрокультура номер один. «Это локомотив всего растениеводства в Центральном Черноземье», — считает Оробинский. Однако в текущем году предприятия группы сократили посевы свеклы на 10%. Впрочем, в большей степени это связано с особенностями севооборота. «Мы вкладываем в производство этой агрокультуры до 100 тыс. руб./га, но из-за падения стоимости сахара в прошлом году по свекле сработали практически с нулевой рентабельностью, — делится топ-менеджер. — Это слишком расточительно». В новом сезоне кардинальных изменений в плане доходности сахарной свеклы не произойдет, цена на сахар продолжает оставаться стабильно низкой. Это будет еще один депрессивный год, вторит Оробинский Иванову. «Но мы не собираемся отказываться от производства этой агрокультуры или значительно сокращать его: куплена дорогостоящая техника, наработана соответствующая квалификация специалистов, — говорит он. — Перестать сеять свеклу слишком опрометчиво, ведь если потеряешь кадры, вернуть навыки будет очень тяжело».

На что ставят аграрии

По мнению начальника Центра экономического прогнозирования Газпромбанка Дарьи Снитко, с ростом российского производства зерна и накоплением проблем в хранении и логистике все менее привлекательным становится выращивание традиционных пшеницы и подсолнечника и все больше внимания уделяется нишевым агрокультурам. В 2018/19 сельхозгоду лучше не ставить на гречиху, так как прошлый рекордный сезон обвалил цены, считает она. Заработать можно будет на кукурузе, сое, ячмене. Также неплохо покажет себя рожь. Наибольший доход дадут именно масличные, так как они по-прежнему востребованы. Впрочем, в России большой урожай подсолнечника чреват превышением возможностей мощностей переработки, не исключает эксперт.

Концерн «Покровский» владеет тремя сахарными заводами в Краснодарском крае (Каневским, Курганинским и Тимашевским), поэтому площади сахарной свеклы в этом году компания увеличила на 1 тыс. га, рассказывает Станислав Кашуба. Также в структуре севооборота приоритет отдан крупноплодному подсолнечнику, еще нарастили посевы сои (на 2 тыс. га), гороха (на 1 тыс. га) и нута (на 2,7 тыс. га). При этом компания соблюдает законы земледелия, которые нельзя нарушать в отношении чередования агрокультур, чтобы не повышать нагрузку на почву. Большое внимание концерн уделяет сохранению в севообороте многолетних трав. «Ежегодно вносим по 500 тыс. т органических удобрений. Если отследить этапы агрохимического обследования почв наших хозяйств за 10 лет, даже при получении высоких урожаев мы сохранили содержание гумуса, увеличили долю фосфора и калия», — рассказывает топ-менеджер. По его словам, качество выращенных концерном агрокультур, складывающаяся конъюнктура рынка, близость производственных предприятий компании к портам Азово-Черноморского бассейна позволяют продавать продукцию по ценам, обеспечивающим высокую маржинальность.

«Сюкден» в 2018 году севооборот существенно не менял. «Мы лишь увеличили площади озимой пшеницы за счет отказа от озимого ячменя на Юге и гороха в Центре — с 23% до 28% от общих посевов (или с 30,3 тыс. га до 43,3 тыс. га)», — уточняет Тихомиров. Также в этом году в экспериментальных целях компания начала выращивать сою и нут. Ожидания по ценам на зерновые агрокультуры в сезоне-2018/19 благоприятные, комментирует топ-менеджер. Хотя итоговые цифры прибыли будут зависеть от урожайности, которую смогут получить хозяйства группы. «В середине июня в южных регионах отмечался недостаток влаги, в центральных — сокращение вегетационного периода из-за смещения сроков сева на две недели, — рассказывает он. — Кроме того, из-за ветровой эрозии в Липецкой области нам пришлось пересеять 6% от общей площади сахарной свеклы, а в Пензенской области — 12%. Это тоже может повлиять на результат». Есть и риски сокращения спроса на пивоваренный ячмень.

В случае развития благоприятного сценария наибольший доход на Юге холдингу может дать озимая пшеница. Прибыль от реализации этой агрокультуры оценивается в 15 тыс. руб./га. В Липецкой области хороший доход ожидается от подсолнечника, пивоваренного ячменя, сахарной свеклы — в среднем 18 тыс. руб./га. В Пензенской наиболее рентабельными также должны быть пивоваренный ячмень и подсолнечник (расчетная прибыль — 14 тыс. руб./га), делится цифрами Тихомиров. В «АСТ Компани М» уже несколько лет действует стабильный севооборот. Компания выращивает пшеницу, ячмень, подсолнечник, рожь и сою, и год от года не меняет площади в зависимости от конъюнктуры. «Прогнозы на следующий сезон всегда делать сложно: если бы мы знали, какая агрокультура даст наибольшую прибыль, мы бы засеяли все площади ею», — говорит Александр Кириченко.

«Агро-Инвест» делает ставку на технические культуры: рапс, лен, рыжик и подсолнечник. «Эти агрокультуры должны принести наибольший доход, — думает Рафикова. — А наименьший, предположительно, даст пшеница». Компания немного изменила севооборот в 2018 году. В частности, в три раза были сокращены площади под нутом — до 400 га, так как он с декабря 2017 года начал резко падать в цене. «К июню текущего года цена на него снизилась вдвое, и, скорее всего, это еще не предел», — опасается топ-менеджер. Общие посевы рыжика, льна, подсолнечника и рапса в этом году в компании составили 22 тыс. га. Кроме того, предприятие выращивает горчицу, ячмень и пшеницу.

В Краснодарском крае в середине июня наблюдалась нехватка влаги, рассказывает Александр Неженец. Уборку ячменя «Прогресс» начал раньше оптимального срока на 15 дней. «Пока Урожайность неплохая — 68 ц/га, — рассказывал руководитель тогда. — Но очень нужно, чтобы прошли дожди, это важно для развития и пшеницы, и сои, и кукурузы». Каждой из агрокультур в компании занято по 30% в структуре севооборота. А вот посевы сахарной свеклы в агрофирме составляют всего 9% от общей площади. В прошлом сезоне она показала минимальную рентабельность. «Но мы не хотим терять свою долю по сырью в переработке сахарного завода и не желаем нарушать оптимальный севооборот, который выстраивали долгие годы», — говорит Неженец. Поэтому площади ее под урожай 2018 года не изменились.

Сергей Оробинский ждет в новом сезоне повышения рентабельности зерновых. «Мы активно работаем над улучшением качества озимой пшеницы, есть неплохие контракты по пивоваренному ячменю», — рассказывает он. Хорошего результата руководитель ждет от подсолнечника. Его компания выращивает на максимально возможных площадях, рекомендованных севооборотом. Уровень рентабельности этой масличной агрокультуры стабильно высокий — иногда до 100% и более. «Но подсолнечником нельзя занять большую долю в структуре посевов, к тому же доход с гектара на сахарной свекле в денежном выражении все равно получается значительно выше (за исключением 2017 года)», — утверждает Оробинский.

Нестандартные решения

По мнению Дарьи Снитко из ЦЭП Газпромбанка, среди нетрадиционных field crops будут еще долго пользоваться спросом овощи открытого грунта, такие как чеснок или репчатый лук. Многие аграрии диверсифицируются в сторону различных ниш типа кориандра или мака, но это будут несравнимые с оборотом рынка традиционных зерновых объемы продаж, отмечает она.

КОММЕНТАРИИ