Как Казахстан оставили без сладкого - статья Forbes Казахстан.

«Казахстанский» сахар можно назвать таковым лишь условно, поскольку в большинстве своём он производится из бразильского и кубинского тростника. Это ведет к тому, что колебания мировых цен на сырье прямым образом отражаются на цене конечного продукта.

Для повышения автономности внутреннего рынка Минсельхоз Казахстана разработал программу импортозамещения. Но она наталкивается, с одной стороны, на противодействие производителей, которым удобнее работать с импортным сырьем. С другой – буксует из-за слабости отечественной свекольной отрасли.

Сладкий обман

В сентябре 2016 первый вице-министр сельского хозяйства РК Кайрат Айтуганов сообщил, что летнее подорожание сахара (по факту розницы – в два раза) было вызвано ростом цен на импортный сахар-сырец с $354 за тонну до $477. Казалось бы, как котировки тростника на Нью-Йоркской бирже связаны с ценой на казахстанский сахар, если статистика говорит о том, что отечественный сахар на внутреннем рынке занимает долю 58%?

Но оказалось, что эта цифра – лишь сладкий обман. В реальности, только 3% из 58% объёма можно по праву считать местным, поскольку он изготавливается из сахарной свёклы, выращенной в Жамбылской и Алматинской областях. Остальные 55% - местный продукт лишь условно, поскольку он - из кубинского и бразильского сахарного тростника. А, значит, по цене полностью зависит от колебаний на мировом рынке.

Остальные 42% сахара на внутреннем рынке – прямой импорт. По факту получается, что рынок сахара в Казахстане на 97% зависит от внешних поставок.

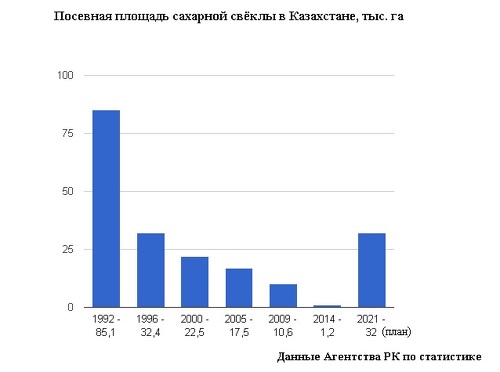

Эти параметры были отражены в Государственной программе развития АПК РК на 2017-2021, принятой в начале года. В ее рамках ставится задача за пять лет (к 2021) повысить производство сахарной свёклы на 1,1 млн тонн. Рост головокружительный, с учетом того, что в 2015 (на данных которого строилась программа) в стране было выращено всего 174 тыс. тонн этого корнеплода. Площадь посадки свеклы предстоит увеличить с 9 тыс. га в 2015 до 32 тыс. га в 2021. Плюс, повысить урожайность за счет улучшения агрокультуры.

Итогом этой работы, по задумке МСХ РК, должно стать снижение зависимости от импорта с нынешних 97% до 65%. Эта доля уже реально местного сахара должна обеспечить внутреннему рынку стабильность.

Sweet dreams

Расширение посевов сахарной свёклы – главная задача, поставленная МСХ РК. Все прошлые годы площадь посевов неуклонно уменьшалась, поскольку переработчики не давали крестьянам достаточных закупочных цен – низкая стоимость тростника и отсутствие пошлин на его ввоз сделали выгодным работу на импортном сырье.

Что в итоге? Если в 1992 корнеплод занимал 85,1 тыс. га, то в 2014 площадь достигла абсолютного минимума – 1,2 тыс. га. Соответственно, объём производства свёклы упал с 1 млн 160,1 тыс тонн в 1992 году до 23,9 тыс. тонн в 2014.

Понятно, что вакуума на рынке не возникло – нишу заполняли импортное сырье и готовый сахар.

Начиная с 2015 в производстве свёклы обозначилась положительная динамика, связанная с поддержкой государства. Площадь сева в 2015 составила 9,2 тыс. га, а в 2016 - 12,6 тыс. га. Валовый сбор сахарной свёклы по итогам 2016 составил 345 тыс. тонн.

В отрасль пошли бюджетные вливания и инвестиции. Строились планы реанимации существующих производственных мощностей и строительства новых. Так, впервые с начала 90-х сахарную свёклу в 2016 начали выращивать в Северо-Казахстанской области. В районе Шал акына сельхозпредприятие посеяло корнеплод на 400 га, запланировав поэтапное увеличение площадей с тем, чтобы в 2018 довести их почти до 3 тыс. га и полностью загрузить собственный сахарный завод.

Но процесс возрождения отрасли столкнулся с огромными трудностями. Дело в том, что ветеранов уже нет, а новоявленные свекловоды зачастую не располагают ни специализированной техникой, ни качественными семенами. К тому же, не знакомы с агротехнологиями. Это сказывается и на объёме урожая, и на его качестве.

Например, по итогам 2015 в Жамбылской области заводы на переработку приняли лишь треть урожая. Остальная свекла не подошла – клубни оказались слишком мелкими, да и сахаристостью не вышли. урожайность была на уровне 170 центнеров с гектара, что в два раза ниже некогда имевшихся показателей. И это – при благоприятных погодных условиях.

В итоге, для сахарных заводов в регионе основным сырьём так и остался импортный тростниковый сахар-сырец.

Как муха в мёд

Согласно планам МСХ РК, посевы сахарной свёклы в 2017 должны продолжить рост, составив порядка 20 тыс. га (плюс 30% к уровню 2016). Но эти планы оказались под угрозой. В ходе брифинга в Службе центральных коммуникаций 11 апреля заместитель председателя правления холдинга «КазАгро» Айгуль Мухамадиева отметила низкий спрос на кредиты под выращивание сахарной свёклы. И это притом, что самим холдингом эта культура была определена одной из приоритетных.

Возможно, дело в том, что свекловоды в конце прошлого года столкнулись с проблемами сбыта урожая.

По данным Центрально-азиатской сахарной корпорации, в начале 2017 российские поставщики в Казахстане предлагали сахар по цене 198 тенге за килограмм, тогда как стоимость местной продукции была установлена на уровне 215 тенге.

В связи с этим, отечественные производители влипли, как муха в мёд. Например, склады работающего исключительно на сахарной свёкле крестьян Алматинской области Коксуского сахарного завода оказались переполнены. Реализация остановилась, предприятие накопило миллиардные долги. Сдавшие урожай на переработку фермеры не могли расплатиться с кредитами за прошлый сезон, а также не имели средств, чтобы начать готовиться к сезону новому.

И это притом, что государство с 2015 начало программу прямого субсидирования затрат переработчиков на закуп сахарной свеклы. При установленной заводом закупочной цене в 17 тыс. тенге за тонну свёклы, завод оплачивает только 8 тыс., а 9 тыс. составляют бюджетные субсидии.

В итоге, долги крестьянам выплатили, но многие ли из них пойдут на риск в новом сезоне?

Если расширение площадей сахарной свёклы сорвётся, под вопросом окажутся планы и наращивания переработки: МСХ РК, озвучивало планы в ближайшие пять лет запустить в Алматинской области еще три сахарных завода, увеличив объем производства свёклы до 700 тыс. тонн. Но без увеличения посевных площадей об этом можно забыть.

Лакомый кусок

Тем временем, у отечественной сахарной отрасли остается все меньше времени на переход к использованию собственного сырья. Если переработчики и аграрии не сумеют общими усилиями отказаться от импортного тростника, то полностью потеряют внутренний рынок сахара. Ведь для российских производителей Казахстан - лакомый кусок, чего они и не скрывают.

В 2015 холдинг «КазАгро» подготовил аналитическое исследование «Анализ рынка сахара Казахстан за период с 2010 по 2014 годы». Необходимость этого документа была продиктована тем фактом, что летом 2015 Казахстан вступил в ВТО. Тарифные обязательства, согласованные Республикой Казахстан при присоединении к ВТО, существенно отличаются от действующих в рамках ЕТТ ЕАЭС. Особенно чувствительной позицией является ставка импортной пошлины на ввоз сахара-сырца, которая в 18 раз ниже действующих в ЕАЭС.

Союз сахаропроизводителей России отмечал, что в рамках ЕАЭС ставка импортной пошлины на сахар-сырец составляет $250. Казахстан же в рамках ВТО сахар-сырец ввозит по льготному тарифу - с уплатой пошлины лишь в размере 5% от таможенной стоимости.

Однако льготный режим действует в Казахстане лишь до 2019. Понятно, что с этого момента казахстанским производителям сахара придётся несладко. По сути, сырье для них подорожает на 50%.

В конце апреля вице-президент Союза пищевых предприятий Казахстана Айжан Наурзгалиева на круглом столе в мажилисе напомнила о «проблеме 2019». С окончанием действия квот на ввоз тростника (при отсутствии прогресса в выращивании собственной сахарной свёклы) ни о какой конкурентоспособности казахстанского сахара говорить не придется. Отечественные заводы остановятся, 3 тыс. человек потеряют работу, а бюджет недополучит 9 млрд тенге налогов.

Предложение Айжан Наурзгалиевой состояло в том, чтобы провести переговоры в рамках ЕАЭС и продлить действие квоты.

Однако этот выход – лишь оттягивание конца. Альтернативы производству собственного сырья нет, как бы не было удобно производителям работать на бразильском тростнике. Ведь конкурентоспособность казахстанского сахара и сейчас, при действующих квотах, под вопросом. В резюме исследования «КазАгро» отмечалось, что транспортные расходы на доставку тростника из Бразилии и Кубы делают казахстанский сахар дороже российского, украинского и белорусского. Согласно данным Комитета РК по статистике, в первом квартале 2017 производство сахара в РК сократилось на 27% к аналогичному периоду прошлого года, составив 70 тыс. тонн. При этом объём импорта сахара в РК за 2016 год вырос на 83,6%. В конце апреля Союз сахаропроизводителей России сообщил, что в текущем маркетинговом году (до июля 2017) объем поставок российского сахара на внешний рынок может составить 350 тыс. тонн сахара. Причем, львиная доля придётся на страны центральной Азии.

Пока сводить концы с концами казахстанские переработчики могут лишь благодаря поддержке государства. Но с отменой квот не спасет и это.

Отметим, что сами российские производители сахара сумели извлечь пользу как раз из защитных пошлин на ввоз импортного тростника. В течение нескольких лет они существенно расшили посевы сахарной свёклы и создали себе устойчивую сырьевую базу. Аналогичная задача стоит перед Казахстаном.

КОММЕНТАРИИ